Цены на нефть и газ на максимумах: отреагирует ли «сланец»?

12.07.2021

Есть ли у "газового века" второй шанс?

01.09.2016

В 2011 году Международное энергетическое агентство обнародовало нашумевший доклад "Начинается ли "золотой век" природного газа?". Но по текущей динамике и прогнозам мирового спроса на газ стало понятно, что век этот так и не начался. Причина - высокие мировые цены на газ. В прошедшие годы это было связано с ценовой привязкой к дорогой тогда нефти. В то же время для многих новых контрактов (как на трубопроводный газ, так и на СПГ) низкую цену продавец не сможет предложить и из-за объективно высоких расходов на добычу и транспортировку топлива.

Но несоответствие прогнозов спроса реальности привело и к тому, что в ближайшую пятилетку на мировом рынке появляется избыток газа, в основном в виде СПГ (объёмы могут составить до 200 млрд кубометров, из них лишь часть будет акцептирована в рамках "планового" роста спроса). Избыточное топливо будет продаваться по демпинговым ценам - с тем, чтобы окупить текущие операционные затраты по добыче, вынужденно "забыв" про капитальные расходы.

Каким образом может быть "утилизирован" этот избыток, и сможет ли стимулировать пятилетка дешёвого газа его дальнейшее потребление, уже по более высоким ценам - предлагаем обсудить.

Превышение предложения над спросом приведёт к снижению спотовых цен на газ, в результате избыток сможет "рассосаться" следующими тремя способами.

1) Создание дополнительного спроса на газ, вызванного крайне низкими ценами. Это актуально в первую очередь для стран Азии и Ближнего Востока.

2) Следует выделить дополнительный спрос на газ, связанный с переключением электрогенерации с угля на газ, что актуально уже для Европы. (Также этот процесс уже идёт в Северной Америке, но он выходит за рамки нашего рассмотрения т.к. континент не является нетто-импортером газа).

3) Наконец, третий способ, приводящий к равновесию на рынке, - прекращение части производства газа (СПГ). В том случае, когда и если снизившиеся цены не покрывают даже текущие (операционные) затраты.

Рассмотрим эти аспекты по порядку.

Индия: рост импорта на 41%

Напомним, что цены на нефть существенно стали падать в конце 2014 года. Газовые цены изменяются с лагом в 6-9 месяцев к нефтяным, поэтому в 2015 году потребители ещё в полной мере и не могли почувствовать эффект низких цен. Поэтому оправданней вскоре будет проанализировать 2016 год. Но уже сейчас уже можно взглянуть на данные по первому полугодию текущего года.

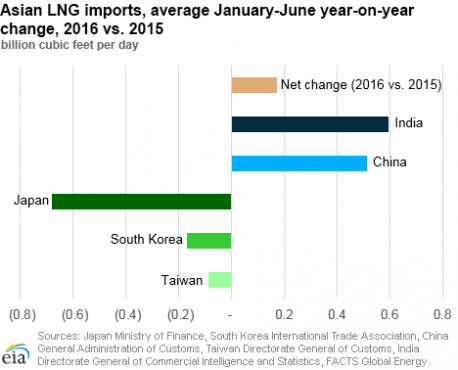

Китай за первое полугодие увеличил импорт СПГ на 21% (по сравнению с тем же периодом годом ранее), при том, что потребление газа выросло на 10%. Индия увеличила импорт СПГ на 41%.

Правда, суммарный рост спроса со стороны АТР выглядел не столь внушительным, т.к. Южная Корея и Япония снизили импорт СПГ на фоне перезапуска атомных станций:

Источник: lngworldnews.com по данным EIA.

Если же говорить о среднесрочных тенденциях, то здесь желание стран импортировать большие объёмы дешёвого газа "упрётся" в отсутствие достаточной мощности инфраструктуры по приёму и транспортировке топлива. И в этом контексте интересно следить за строительством плавучих терминалов по приёму СПГ (FSRU, floating storage and regasification unit). Такое решение позволяет получить странам свой терминал значительно оперативней.

Не будем утомлять читателя подборкой сообщений о желании той или иной страны заказать первый или очередной терминал по приёму СПГ и сразу суммируем: в оптимистичном варианте только новые FSRU (а ведь строятся ещё и традиционные терминалы по приёму СПГ) позволят уже к 2018 году увеличить спрос на СПГ на 40 млрд кубометров.

Спасение для газовых ТЭС

Переключение европейской генерации по линии газ-уголь очень быстрый процесс, пока существуют фактически простаивающие газовые станции. Дополнительные объёмы спроса на газа здесь пока неясны, но верхняя оценка (т.е. если газ будет стабильно дешёв длительный период времени) находится в районе дополнительных 50 млрд кубометров в год для всего европейского рынка.

Сейчас биржевые цены на газ в Европе - на рекордно низких уровнях: менее 4 долл. за млн БТЕ или 140 долл. за тыс. кубометров. (Последний раз столь низкие цены на газ в Европе наблюдались в 2009 году, но тогда они быстро выросли вслед за оперативно подорожавшей нефтью). Примерно в районе этой отметки и может начаться переключение генерации по линии газ-уголь. Но ещё в начале лета цены составляли 5 долл. за млн БТЕ, что недостаточно для замещения угольной генерации газовой. В отопительный сезон можно ожидать очередного роста цен, что вновь развернёт генераторов к использованию угля, который, не следует забывать, сейчас тоже подешевел.

Так или иначе, в первом полугодии в Германии спрос на газ вырос на 7%, что в основном было связано с более холодной температурой в отопительный сезон, но частично - и с дополнительным спросом на газ в электрогенерации.

Напомним, что в прошлом году в Германии была закрыта (пока временно) новая и суперсовременная (КПД = 60%) газовая ТЭС "Иршинг" - т.к. в нынешней модели энергорынка Германии её работа не окупала даже текущих издержек. И это не единичный случай.

И если для Азии дешёвый газ стимулирует строительство газовой инфраструктуры, то для Европы речь может идти также и о сохранении действующих электростанций.

Проблемы для американских заводов

Наконец, третий фактор. Если с помощью указанных методов устранить дисбаланс на рынке газа не удастся, то остаётся последний способ: прекращение производства СПГ и/или добычи трубопроводного газа на самых нерентабельных производствах.

И тут основный претендент на закрытие - американские заводы СПГ , несмотря на то, что, как считается, это один из дешёвых источников СПГ на рынке.

Дело в том, что для большинства мировых экспортных СПГ-проектов, под конкретный завод разрабатываются конкретные месторождения. У этой связки (и у завода, и у добычи) высокая доля капитальных затрат и относительно небольшие операционные расходы. В результате, гибкость поставок у таких производств оказывается минимальной - даже в случае низких цен с точки зрения текущей прибыльности производить СПГ выгодно.

Та же логика применима и к американским заводам - но только в части самого завода по сжижению. А сам газ на американские заводы СПГ поступает из единой газотранспортной сети. А значит, его приходится приобретать по рыночным ценам.

Поэтому, если мировые цены снижаются до уровня цены трубопроводного газа в США (с учётом 10-15% затрат газа на сжижение) + стоимость транспортировки, то американский экспорт СПГ очевидно будет приостановлен.

То есть, если сейчас газ на европейском рынке стоит 3,7 долл. за млн БТЕ, а газ в США 2,7 долл. за млн БТЕ, то разницы в цене в 1 долл. за млн БТЕ не хватит для доставки газа даже без учёта кап.затрат.

Операционные расходы (15% от цены газ на сжижение + топливные расходы на доставку + портовые и прочие сборы) уже не вписываются в этот 1 долл. за млн БТЕ (нужно чуть больше).

И если такой небольшой ценовой дифференциал сохранится, то это попросту приведёт к прекращению поставок американского СПГ.

Будущее газа: конкуренция с ВИЭ и АЭС

Подведём итоги. Низкие цены на газ создадут предпосылки для дополнительного спроса и создания (а в случае Европы и для сохранения) газовой инфраструктуры. Причём именно наличие/отсутствие инфраструктуры в энергетике и обуславливает инерционность перехода от одного типа энергоносителя к другому.

"Газовый век" может получить второй шанс на реализацию. Но что будет дальше, после того как перепроизводство газа исчезнет?

Для реализации сценария "газового века" производителям газа придётся удерживать себестоимость на приемлемом уровне. По цене в $12/млн БТЕ и выше (как на некоторых новых австралийских СПГ-проектах) покупатели будут готовы приобретать ограниченные объёмы газа, вновь возвращаясь к углю и "атому".

Сейчас, несмотря на предельно низкие цены на газ, некоторые компании уже готовят новые проекты по производству СПГ. И там производители надеются удержать цену СПГ на уровне 6 долл. за млн/БТЕ. (без стоимости доставки).

К слову сказать, и новый российский проект для поставок газа в Китай ("Сила Сибири-2") подразумевает использование развитой ресурсной базы (Зап.Сибирь) и меньшие затраты на транспортировку, что также позволит получить себестоимость на приемлемом уровне.

Относительно низкие цены нужны газу и потому, что основным конкурентом для него сейчас являются ВИЭ (и в некоторых случаях АЭС). Несмотря на стремительное развитие, сектор возобновляемой энергетики по-прежнему остаётся дискуссионным. До сих пор распространены диаметрально противоположные мнения ("принципиально энергоубыточное мероприятие на дотациях" vs "в перспективе самый дешёвый вид энергии").

Истина, как это часто бывает - где-то посередине. Продолжится ли падение себестоимости энергии ВИЭ - вопрос открытый. А резервирование нестабильной энергии ВИЭ и сложное сетевое хозяйство в любом случае приводят к дополнительному удорожанию этой энергии для конечного потребителя.

И тем не менее, именно ВИЭ (и АЭС) не позволят расти ценам на газ до заоблачных величин (15 и выше долл. за млн БТЕ).

В пользу газа также могут сыграть ещё два фактора. Во-первых, возможное оздоровление мировой экономики (если оно конечно вообще произойдёт) увеличит доходы и позволит газу отобрать часть рынка у объективно неэкологичного угля. Во-вторых, возможные жёсткие меры в рамках борьбы с эмиссией углекислоты, которые в таком случае окажут давление на угольную энергетику.

Отметим, что все наши рассуждения касаются в первую очередь Европы и Азии, а также менее крупных рынков Ближнего Востока и Южной Америки. Северная Америка и Россия (и в перспективе страны Евразийского союза) будут в любом случае активно использовать дешёвый (относительно других регионов) газ собственной добычи.

12.07.2021

12.07.2021

12.07.2021

17.05.2021

12.05.2021

12.05.2021

12.05.2021

14.04.2021

06.04.2021

06.04.2021